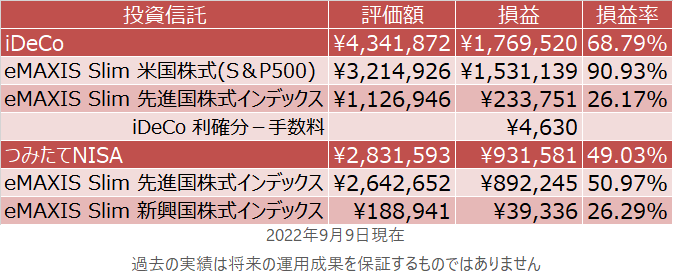

iDeCo(個人型確定拠出年金)とつみたてNISAの評価額および損益を簡単にまとめてみました。

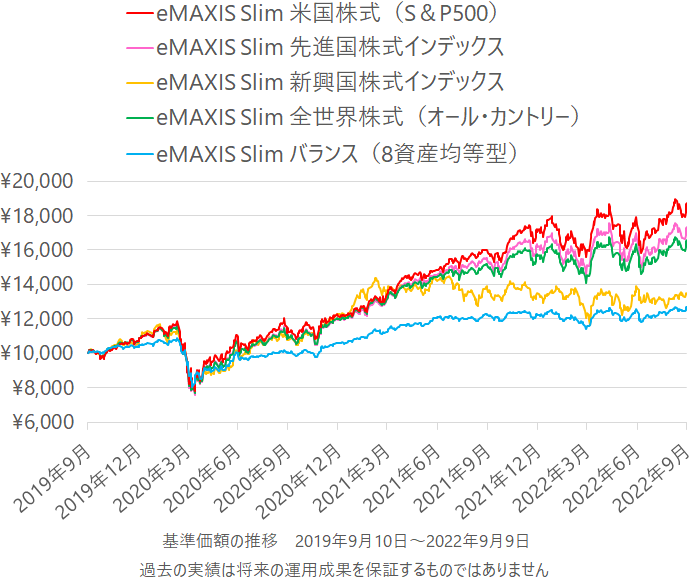

また保有している『eMAXIS Slim 米国株式(S&P500)』・『同 先進国株式インデックス』・『同 新興国株式インデックス』の運用実績を全世界株式インデックスファンドやバランスファンド(8資産均等型)も交えて確認しています。

インデックス投資 iDeCo・つみたてNISAの評価額と損益

円安の恩恵大

前週末比は米国株式インデックスファンド+3.70%、先進国株式インデックスファンド+4.00%、新興国株式インデックスファンド+0.77%です(参照「先進国株のリーマンショックを含む20年弱の一括投資と積立投資の成績 リバランスの効用」)。

その結果、前週末比の評価額はiDeCoが+157,973円、つみたてNISAは+103,156円でした。

株価は不安定でも投資信託の基準価額は円安で底上げされている印象ですね。

積立頻度は毎月でも毎日でも大差なし

ちなみに積立頻度は毎月でも毎日でも大きな差はつかないそうです。細かい違いに悩むよりコツコツ気長に続けましょう、といった感じでしょうか。・積立投資に驚きの結果 購入頻度でリターンに大差なし(NIKKEI STYLE)

・投信積立の頻度「毎日」と「毎月」どっちが有利?(マネックス証券)

・積み立て投資「毎月」と「毎日」 運用成績に大差なし(日本経済新聞)

日本経済新聞の記事は、つみたてNISA採用ファンドを対象に検証しています。有料会員限定の記事ですが、無料会員でも月10本まで閲覧できます。

米国株・先進国株・全世界株・8資産均等型などの実績

インデックスファンドのチャートと騰落率

下のチャートは過去3年の基準価額の推移(2019年9月10日~2022年9月9日)です。起点の基準価額を1万円に統一しています。

各投信の騰落率は下の表の通りです(2022年9月9日現在)。

コロナショック時の下落率は米国株式、先進国株式、全世界株式は2020年2月21日~同年3月24日の数字、新興国株式は2020年1月20日~同年3月24日の数字、バランスは2020年2月21日~同年3月19日の数字です。

・投資環境の見通し(2022年9月号)(PDF/三井住友DSアセットマネジメント)

【米国】米国株は悪材料(米金融引き締め、米中景気、欧州の資源調達)も織り込んだうえで、インフレピークアウト・業績堅調への期待から半値戻しを達成。今後は、景気底打ちが確認されるまでは横ばい圏の推移となった後、1株当たり利益(EPS)成長に沿った緩やかな持ち直しに移行すると予想する。

【欧州】欧州株は底堅さはみられるが頭の重い展開。バリュエーションは過去数年のレンジを割り込んでおり、スタグフレーション・エネルギー供給懸念などが株価を押し下げていると推定される。米国対比では割安感が生じているが、個別の好材料が見込みがたい中で、米国株にやや劣後する展開を見込んでいる。

【日本】国内景気回復や日銀の緩和維持などプラス要素と、世界経済停滞への警戒が綱引きになり、当面はレンジ相場。先行き欧米の金融引き締めの着地が見え始め、景気が停滞から脱し始めることで株価の回復が視野に入ろう。資産所得倍増プランの具体化に期待する一方、中国減速の影響に注意。

【アジア】当面一進一退だが、徐々に上値を伺おう。中国景気は下振れているが政策が下支えよう。その他アジアは内需が堅調。アジア地域は相対的に成長率が堅調なため、バリュエーションに若干の拡大余地。商品市況上昇による消費抑制・マージン圧迫が23年の業績予想に与える影響には一応注意。

景気の先行きも株価の動向も予測が実際に当たるかは未知数です。どう転んでもいいように余力を残しながら、積立や運用を続けるのがやはり手堅いのでしょうね。

余裕資金の捻出に固定費の見直しも考えたい

インフレ(物価上昇)で投資資金の捻出もなかなか大変ですが、固定費の見直しは大事ですよね。・固定費の削減効果はずっと続く!コロナ破綻を防ぐ固定費の見直し10のポイント(東証マネ部!)

通信費、有料の受信料、生命保険、電気代、住居費、趣味・習い事、車関係の費用、クレカの年会費、新聞・雑誌購読料が見直しの対象として挙げられています。ほとんど利用していないのに契約したままの動画や音楽配信のサブスクはないでしょうか。

電気代に関しては燃料費調整単価の値上がりで上限の撤廃された新プランや新電力より上限の残る旧来の従量電灯のほうがお得になりそうですね。後者も電力会社の赤字で、いずれ見直されるかもしれませんが。

ちなみに東電なら燃料費調整制度の適用がないアクアエナジー100というプランもあります。

・投資・貯蓄の余力発見 家計簿で資産状況把握(日本経済新聞)

「物価上昇分の節約」が実現できたら、「将来の備えを増やすための余力づくり」という観点からも節約にトライしてみてください。

無理は禁物だとは思うのの、将来のために積立額の増額も意識していきたいという意見もあるようです。

今後インフレが継続するようでしたら、年1度程度でいいので積立増額の見直しについても着目し、増額改定をしたいところです。 目標額(ゴール)の上方修正はなかなかピンとこないテーマですが、インフレに見合った「積立額の増額」ができれば、ゴールも上方修正されていきます。

おすすめ記事

米国株式インデックスファンドとレバレッジ型の実績比較・レバレッジ型の注意点については下の記事も参考にしてください。急がば回れ、かもしれません。・天国から地獄? 米国株式(S&P500/NASDAQ100)インデックスファンドをレバレッジ型と比較・評価 株価急落時の値動きは?

・『楽天・米国レバレッジバランス・ファンド』米国株式(S&P500/NASDAQ100/FANG+)インデックスファンドとコロナ禍の運用実績を比較・評価

【楽天ブックス】あなたのお金を「見える化」しなさい! ビジネスパーソンのための新お金管理術 [ 竹川美奈子 ]

ブログ村 投資信託

投資信託が話題のブログ

ブログ村 インデックス投資

インデックス投資が話題のブログ

ブログ村 米国株

米国株が話題のブログ

0 件のコメント:

コメントを投稿