iDeCo(個人型確定拠出年金)とつみたてNISAの評価額および損益を簡単にまとめてみました。

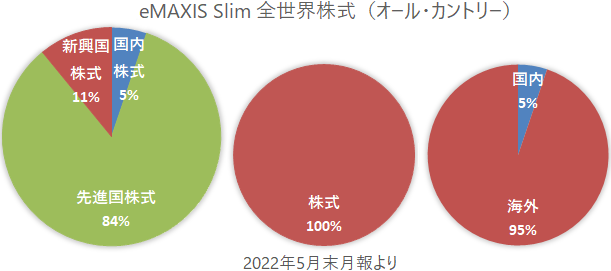

また保有している『eMAXIS Slim 米国株式(S&P500)』・『同 先進国株式インデックス』・『同 新興国株式インデックス』の運用実績を全世界株式インデックスファンドやバランスファンド(8資産均等型)も交えて確認しています。

インデックス投資 iDeCo・つみたてNISAの評価額と損益

前週末比は米国株式インデックスファンド+5.07%、先進国株式インデックスファンド+4.08%、新興国株式インデックスファンド+0.32%です(参照「市場全体を保有するインデックス投資のメリット」)。

その結果、前週末比の評価額はiDeCoが+172,782円、つみたてNISAは+90,147円でした。

スタグフレーションへの警戒感とソフトランディングへの期待感の間で株価の乱高下が続いています。不透明感は根強いですが、将来のための種まきを気長に続けられたらと思っています。

ちなみに積立頻度は毎月でも毎日でも大きな差はつかないそうです。

・積立投資に驚きの結果 購入頻度でリターンに大差なし(NIKKEI STYLE)

・投信積立の頻度「毎日」と「毎月」どっちが有利?(マネックス証券)

米国株・先進国株・全世界株等の実績(チャートと騰落率)

下のチャートは過去3年の基準価額の推移(2019年6月25日~2022年6月24日)です。起点の基準価額を1万円に統一しています。

各投信の騰落率は下の表の通りです(2022年6月24日現在)。

コロナショック時の下落率は米国株式、先進国株式、全世界株式は2020年2月21日~同年3月24日の数字、新興国株式は2020年1月20日~同年3月24日の数字、バランスは2020年2月21日~同年3月19日の数字です。

最近の株式市場は不安定な状態が続いています。株価が軟調だとさらなる下落を心配して運用や積立を中断したくなることもあるでしょうね。

・コツコツ投資、いまやめるのはNG データで検証(日本経済新聞)

コロナショックの悲観ムードの中で書かれた記事ですが、積立投資を継続した場合と途中で中断(解約)した場合のリターンを比較しています。中断後の再開は次のような2パターンです。

再開1:日経平均が上昇した月の後に下落した場合、連続下落を恐れ、その月の月末の価格ですべて解約し、いったん現金化。翌月以降、下落が続いた場合は現金を放置したままとし、上昇に転じたら現金を元手に月末の価格で日経平均を一括購入し直すと同時に毎月のコツコツ投資も再開。

再開2:再開1と同じ条件での全解約・現金化。その翌月は上昇しても下落しても、保有現金で日経平均を一括購入し、コツコツ投資を再開。

「再開1」と「再開2」の違いは、下落したあとに上昇に転じるのを待ってから再開するか、それとも下落の翌月に再開するか、ということですね。

グラフは1980年、1990年、2000年、2010年の各年1月から積立投資を始めた場合の2020年3月19日時点のリターンを比較しています。

やはり積み立てを継続した場合が一番報われていますね。「再開1」のように下落したあとに怖くなって中断(解約)し、上昇を待ってから購入し直したり積立を再開したりすると平均購入単価が上がってしまいがちです。

投資家が不安に思っているときこそ投資のチャンスという見方もあります。

・米VIX指数を活用した中長期投資法(PDF/野村アセットマネジメント)

VIX指数(ボラティリティ・インデックス)は恐怖指数とも呼ばれ、一般的には数値が高いほど投資家が先行きに対して不安を感じているとされています。

米VIX指数の水準別の1年後株価上昇確率をみると、25以上で投資した場合、1年後の株価上昇確率は2009年以降で100%となっています(右下図)。<中略>米バイデン政権が、ガソリン税の一時免除やトランプ前政権が課した中国製品への制裁関税の一部引き下げ案を検討するなど、明るい材料も出始めてきました。相場環境の好転に備え、投資家心理が不安定な時にこそ、中長期目線で投資を継続することが重要と考えられます。

冷静な判断力を保つためには預貯金等の安全資産や生活防衛資金の備えも大事ですよね。

おすすめ記事

米国株式および先進国株式インデックスファンドと8資産均等型バランスファンドの組み合わせについては下の記事を参考にしてください。・『eMAXIS Slim 米国株式(S&P500)』と8資産均等型バランスに半分ずつ投資した実績は?積立投資の評価額も確認

・先進国株式インデックスファンドと8資産均等型バランスを組み合わせた場合の成績は? 積立投資の評価額も確認

【楽天ブックス】投資の大原則[第2版] 人生を豊かにするためのヒント [ バートン・マルキール ]

ブログ村 投資信託

投資信託が話題のブログ

ブログ村 インデックス投資

インデックス投資が話題のブログ

ブログ村 米国株

米国株が話題のブログ

0 件のコメント:

コメントを投稿