「投信ブロガーが選ぶ! Fund of the Year 2019」で2位に選出され、純資産総額も500億円を超えるなど人気の『eMAXIS Slim 米国株式(S&P500)』の運用実績をライバルの米国株式インデックスファンドと比較してみました。

比較の対象は『SBI・バンガード・S&P500インデックス・ファンド』と『楽天・全米株式インデックス・ファンド』です。後者とは実質コストも比べています。

米国株式インデックスファンドの特徴

『eMAXIS Slim 米国株式(S&P500)』(三菱UFJ国際投信)と『SBI・バンガード・S&P500インデックス・ファンド』(SBIアセットマネジメント)は、米国株式市場の時価総額のおよそ8割を占める大型株約500銘柄を対象とした「S&P500指数」(円換算ベース)に連動する投資成果をめざします。『SBI・バンガード・S&P500インデックス・ファンド』は「バンガード・S&P500 ETF(VOO)」を実質的な投資対象にしています。

投資信託を保有中の運用管理費用(年率)は前者が税込0.0968%以内、後者が税込0.0938%程度(税込0.0638% + 0.03%程度)です。

|

| S&P500指数 業種別構成比 2019年12月末現在 |

『楽天・全米株式インデックス・ファンド(愛称:楽天・バンガード・ファンド(全米株式))』(楽天投信投資顧問)は、米国株式市場の投資可能な銘柄のほぼ100%をカバーした「CRSP USトータル・マーケット・インデックス」(円換算ベース)に連動する投資成果をめざします。

「バンガード・トータル・ストック・マーケットETF(VTI)」を実質的な投資対象にしています。

運用管理費用(年率)は税込0.162%程度(税込0.132% + 0.03%程度)です。

|

| CRSP USトータル・マーケット・インデックス 2019年12月末現在 |

今回、取り上げた投資信託は原則として為替ヘッジを行いません。信託期間はすべて無期限です。

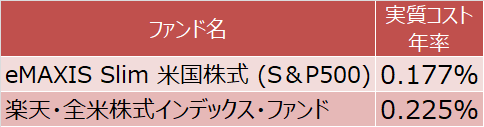

米国株式インデックスファンドの実質コスト

|

| 少数第3位未満は四捨五入しています |

『SBI・バンガード・S&P500インデックス・ファンド』(2019年9月26日設定)は、まだ運用報告書が公表されていません。

運用管理費用(信託報酬)以外に売買委託手数料や有価証券取引税、その他費用(保管費用、監査費用等)を含めたものが実質コストになります。

上記の数字は最新の信託報酬率を適用した推計による概算値であることに注意してください。

『eMAXIS Slim 米国株式(S&P500)』の実質コスト(年率 0.177%)は、第1期(2018年7月3日~2019年4月25日)の運用報告書の1万口当たりの費用明細の信託報酬以外の諸経費を1年相当に改めて、現時点の信託報酬率を当てはめています。

信託報酬以外の諸経費 0.065% ×(365日 ÷ 第1期の日数 297日)+ 信託報酬 0.0968%(※) = 0.177%

※受益者還元型の信託報酬は純資産総額501.74億円で計算(500億円未満の部分 税込0.0968%、500億円以上1,000億円未満の部分 税込0.09625%)

『楽天・全米株式インデックス・ファンド』の実質コスト(年率 0.225%)は、第2期(2018年7月18日~2019年7月16日)の運用報告書の1万口当たりの費用明細の信託報酬以外の諸経費を1年相当に改めて、現時点の投資信託の信託報酬と実質的な投資対象である投資信託証券の報酬(VTI 経費率0.03%)を加えています。

信託報酬以外の諸経費 0.063% ×(365日 ÷ 第2期の日数 364日)+ 投資信託の信託報酬 0.132% + VTIの経費 0.03% = 0.225%

米国株式インデックスファンドの運用実績

下のチャートは『eMAXIS Slim 米国株式(S&P500)』設定来1年6ヵ月半強の基準価額の推移(2018年7月3日~2020年1月20日)を『楽天・全米株式インデックス・ファンド』と比べたものです。比較しやすいよう起点の基準価額を1万円に統一しています。

|

| 基準価額の推移 2018年7月3日~2020年1月20日 過去の実績は将来の成績を保証するものではありません |

『SBI・バンガード・S&P500インデックス・ファンド』も含めた騰落率の比較は下の表の通りです(2020年1月20日現在)。

調整局面の下落率は2018年10月4日~同年12月25日の数字、設定来騰落率は1年6ヵ月半強の数字です。

|

| 2020年1月20日現在 過去の実績は将来の成績を保証するものではありません |

ちなみに「バンガード・S&P500 ETF(VOO)」と「バンガード・トータル・ストック・マーケットETF(VTI)」の年間平均リターン(米ドルベース)は下記の通りです(2019年12月31日現在)。

|

| 2019年12月31日現在 過去の実績は将来の成績を保証するものではありません |

過去1年のリターンが大幅に上振れしているのは、2018年後半の調整局面のほぼ底を起点にした数字だからです。

景気後退懸念などによる影響で小型株がさえなかったので、中小型株まで幅広くカバーした「VTI」が若干劣後していますが、それぞれに優勢な時期、劣勢な時期があり、長期ではそれほど差がつかない可能性もあります。

米国株式インデックスファンド まとめ

「投信ブロガーが選ぶ! Fund of the Year 2019」では2位に『eMAXIS Slim 米国株式(S&P500)』が入賞し、『楽天・全米株式インデックス・ファンド』と『SBI・バンガード・S&P500インデックス・ファンド』もそれぞれ6位と10位に入るなど米国株式が人気です。・投信ブロガーが選ぶ!Fund of the Year 2019 表彰式と結果発表(投信で手堅くlay-up!)

近年、米国の一人勝ちもささやかれるほど米国株式は好調でしたが、割高感や過熱感もたびたび指摘されています。

・2020年の投資環境見通し(ピクテ投信投資顧問)

世界最大級の運用会社バンガードは、今後10年間の市場見通しとして世界株式市場(米国を除く)のリターンを米ドルベースで概ね年率6.5%~8.5%と見積もっています(米ドルの下落を予想)。

その一方で、米国株式については、経済成長の鈍化からリターンを年率3.5%~5.5%と厳し目に見ているようです。バンガードはポートフォリオの分散化のために債券の重要性も改めて訴えています。

・2020年の経済および市場見通し:新たな不透明性の時代(バンガード)

りんりさんのブログ、とても勉強になります。

・【国際分散】今後10年、本当に米国株式100%投資で大丈夫なのか?覚悟はおありですか?【米国投資】

米国株式と全世界株式の比較は下の記事も参考にしてください。

・米国に投資する? 世界に分散する? 米国株式『VTI』と全世界株式『VT』の過去3年・5年・10年の年間平均リターンと将来見通し

おすすめ記事

『eMAXIS Slim 米国株式(S&P500)』と8資産均等型バランスや『楽天・インデックス・バランス・ファンド』3種(株式重視型・均等型・債券重視型)の比較は下の記事を参考にしてください。・IMFは米国経済の減速を予想 バランスファンドで弱気相場に備える? 米国株式や先進国株式インデックスファンドの一部を8資産均等型などのバランスと入れ替えるのはあり?

米国株式(S&P500)と新興国株式の比較は下の記事を参考にしてください。

・純資産100億円突破『SBI・バンガード・S&P500インデックス・ファンド』ただし国際機関も資産運用会社も米国経済の減速を予想し新興国推し?

『楽天・全米株式インデックス・ファンド』と『楽天・新興国株式インデックス・ファンド』に半分ずつ投資した場合の成績は下の記事を参考にしてください。

・『楽天・全米株式』『楽天・新興国株式』半分ずつ投資した場合の運用実績は? 新興国の反発に期待

【楽天Kobo】投資の大原則[第2版] 人生を豊かにするためのヒント【電子書籍】[ バートン・マルキール ]

【Amazon】米中ハイテク覇権のゆくえ【電子書籍】[ NHKスペシャル取材班 ]

ブログ村 投資信託

投資信託が話題のブログ

ブログ村 インデックス投資

インデックス投資が話題のブログ

ブログ村 米国株

米国株が話題のブログ

0 件のコメント:

コメントを投稿