『eMAXIS Slim 国内株式(TOPIX)』、『同 先進国株式インデックス』、『同 新興国株式インデックス』の実質コストや運用実績を比較してみました。

また国内株式、先進国株式、新興国株式のリスク・リターン特性も確認しています。

eMAXIS Slim 国内株式・先進国株式・新興国株式の特徴

『eMAXIS Slim 国内株式(TOPIX)』(三菱UFJ国際投信)は、東京証券取引所第一部に上場されている全銘柄を対象にした「TOPIX(東証株価指数)(配当込み)」に連動する投資成果をめざします。『eMAXIS Slim 先進国株式インデックス』(三菱UFJ国際投信)は、日本を除く先進国の株式市場を対象にした「MSCIコクサイ・インデックス(配当込み、円換算ベース)」に連動する投資成果をめざします。為替ヘッジは行いません。

ベンチマークの指数は北米、欧州、アジア・オセアニア、中東の22ヵ国の大型株と中型株で構成されています。

『eMAXIS Slim 新興国株式インデックス』(三菱UFJ国際投信)は、新興国の株式市場を対象にした「MSCIエマージング・マーケット・インデックス(配当込み、円換算ベース)」に連動する投資成果をめざします。為替ヘッジは行いません。

ベンチマークの指数はアジア、中南米、中東・アフリカ、欧州の24ヵ国の大型株と中型株で構成されています。

ケイマン諸島に登記している企業には少なからぬ中国企業が含まれるようです。

・なぜアリババの所在地はケイマン諸島なのか(大和総研)

今回、取り上げた投資信託の信託期間はすべて無期限です。

eMAXIS Slim 国内株式・先進国株式・新興国株式の実質コスト(年率換算)

上記の数字は最新の信託報酬率を適用した推計による概算値であることに注意してください。

運用管理費用(信託報酬)以外に売買委託手数料や有価証券取引税、その他費用(保管費用、監査費用等)を含めたものが実質コストになります。

『eMAXIS Slim 国内株式(TOPIX)』の実質コスト(年率 0.158%)は、第5期(2021年4月27日~2022年4月25日)の運用報告書(PDF)の1万口当たりの費用明細を1年(365日)相当に改めて、現時点の信託報酬率を当てはめています。

信託報酬以外の諸経費 0.004%×(365日 ÷ 第5期の日数 364日)+ 信託報酬 0.1539%(※)= 0.158%(少数第3位未満 四捨五入)

※受益者還元型の信託報酬は純資産総額513.12億円で計算(500億円未満の部分 税込0.154%、500億円以上1,000億円未満の部分 税込0.1485%、1,000億円以上の部分 税込0.143%)

『eMAXIS Slim 先進国株式インデックス』の実質コスト(年率 0.143%)は第5期(2021年4月27日~2022年4月25日)の運用報告書(PDF)の1万口当たりの費用明細の信託報酬以外の諸経費を1年(365日)相当に改めて、現時点の信託報酬率を当てはめています。

信託報酬以外の諸経費 0.043% ×(365日 ÷ 第5期の日数 364日)+ 信託報酬 0.0997%(※)= 0.143%(少数第3位未満 四捨五入)

※受益者還元型の信託報酬は純資産総額3,348.03億円で計算(500億円未満の部分 税込0.1023%、500億円以上1,000億円未満の部分 税込0.100595%、1,000億円以上の部分 税込0.09889%)

『eMAXIS Slim 新興国株式インデックス』の実質コスト(年率 0.363%)は、第5期(2021年4月27日~2022年4月25日)の運用報告書(PDF)の1万口当たりの費用明細の信託報酬以外の諸経費を1年相当に改めて、現時点の信託報酬率を当てはめています。

信託報酬以外の諸経費 0.176%×(365日 ÷ 第5期の日数 364日)+ 信託報酬 0.1868%(※)= 0.363%(少数第3位未満 四捨五入)

※受益者還元型の信託報酬は純資産総額867.62億円で計算(500億円未満の部分 税込0.187%、500億円以上1,000億円未満の部分 税込0.18645%、1,000億円以上の部分 税込0.1859%)

純資産総額は2022年7月12日現在の数字です。

国内株式・先進国株式・新興国株式の実績(チャートと騰落率)

下のチャートは後発の『eMAXIS Slim 新興国株式インデックス』設定来5年弱の期間(2017年7月31日~2022年7月12日)で基準価額の推移を比べたものです。比較しやすいよう起点の基準価額を1万円に統一しています。

騰落率の比較は下記の通りです(2022年7月12日現在)。

コロナ・ショック時の下落率は国内株式は2020年1月20日~同年3月16日の数字、先進国株式は2020年2月21日~同年3月24日の数字、新興国株式は2020年1月20日~同年3月24日の数字です。設定来の騰落率は5年弱の数字です。

・マーケットビュー Vol.70 -株式・債券・為替市場の見通し-(PDF/岡三アセットマネジメント)

【国内株式】インフレ率上昇が景況感の改善に⻭止めをかける可能性には留意が必要ですが、7-9⽉期にかけては経済再開やサプライチェーン問題の改善で企業業績は持ち直すと予想します。

【米国株式】発表される景気指標も弱いものが増え、米国が景気後退に向かう可能性がより強く意識されるようになりました<中略>企業業績の悪化懸念から、株価は軟調な推移を予想します。

【欧州株式】ウクライナ危機が、(1)エネルギーを中心とした物価高、(2)新たな供給制約、(3)家計・企業のマインド悪化を発⽣させているとの⾒⽅に変わりはありません。

【アジア株式】今回の経済失速を踏まえ、中国政府が市場経済配慮型の政策運営に軌道修正していく可能性は、株式市場にとってプラスと考えます。

景気にも株価にも好不調の波はつきものでしょうから、楽観も悲観も行き過ぎには注意して長期目線を忘れないようにしたいです。

国内株式・先進国株式・新興国株式のリスク・リターン特性

過去のリターンとリスクの水準

世界的な金融危機であるリーマン・ショックを含む過去(2003年31日~2022年6月30日)の指数データによる各資産のリターン(投資収益率)とリスク(投資収益率のぶれ)は下の表の通りです。シャープレシオはリスクの大きさに比べ、どれだけリターンを得られているかという運用効率の高さを示します(数値が大きいほうが優秀)。

上記の期間では国内株式のリターンはさえず、新興国株式は先進国株式よりもリターンが大きいもののリスクも大きく運用効率の面で見劣りしています。

下のグラフは各資産の年間リターン(最大上昇時・平均値・最大下落時)を示しています。

金融危機を含む2003年3月31日から2022年6月30日までの任意の連続1年間で騰落率のうち最大の騰落率を「最大上昇時」、同じく最小の騰落率を「最大下落時」としています。○は年間リターンの平均値です。

株式を対象にしたインデックスファンドは値動きが大きいですが、資産配分を決めるときなど新興国株式の変動の激しさには特に注意が必要かもしれませんね。

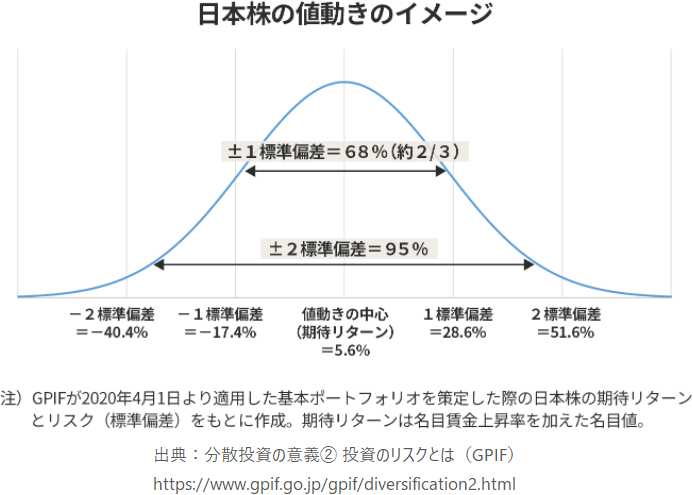

リスク(収益のばらつき)のイメージ

GPIF(年金積立金管理運用独立行政法人)が想定する「期待リターン(予想される収益率)」と「リスク(標準偏差)」は下の図表の通りです。国内株式(日本株)の期待リターンが5.6%、リスク(標準偏差)が約23%なので、1年後のリターンは期待リターン5.6%を中心に上下23%(28.6%~-17.4%)の間で変動する確率が68%、期待リターン5.6%を中心に上下46%(51.6%~-40.4%)の間で変動する確率が95%と想定されます。

100年に1度と言われたリーマン・ショックでは±2標準偏差の範囲を超えて下落したこともありましたから、想定外のテールリスクにも気を配るなら余力を残した運用を心がけたいです。

・分散投資の意義(2)投資のリスクとは(GPIF)

おすすめ記事

『eMAXIS Slim 全世界株式(オール・カントリー)』ほか「eMAXIS Slim」シリーズの全世界株式インデックスファンド3種の比較は下の記事を参考にしてください。・『eMAXIS Slim 全世界株式(オール・カントリー)/(除く日本)/(3地域均等型)』実質コストや運用実績を比較 リスク・リターン特性も評価

「eMAXIS Slim」シリーズの米国株式、先進国株式、全世界株式、バランスの実質コストや運用実績の比較は下の記事を参考にしてください。

・eMAXIS Slim 米国株式(S&P500)、先進国株式、全世界株式(オルカン)、8資産均等型ほか実質コスト(前期より低下)と運用実績

【楽天ブックス】全面改訂 第3版 ほったらかし投資術 (朝日新書857) [ 山崎元 ]

ブログ村 投資信託

投資信託が話題のブログ

ブログ村 インデックス投資

インデックス投資が話題のブログ

ブログ村 米国株

米国株が話題のブログ

0 件のコメント:

コメントを投稿