老舗バランスファンド『セゾン・バンガード・グローバルバランスファンド』の特徴や運用実績を最近人気の8資産均等型バランスファンドと比較してみました。

『セゾン・バンガード・グローバルバランスファンド』は

セゾン・バンガード・グローバルバランスファンドと8資産均等型の特徴

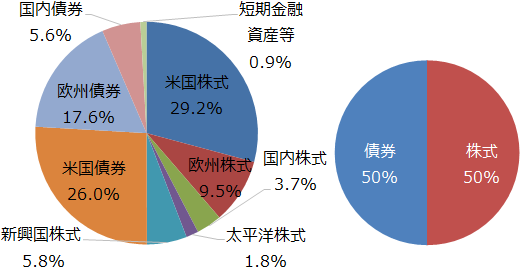

『セゾン・バンガード・グローバルバランスファンド』(セゾン投信)は、バンガード社(米国)のインデックスファンドを通じて世界30ヵ国以上の株式と10ヵ国以上の債券に分散投資しています。株式や債券の時価総額比を参考にしているため、日本と新興国の割合が低めです。新興国債券は含みません。

購入時手数料はありません。投資信託を保有中の運用管理費用(年率)は税込0.61%±0.02%(概算)です。解約時の信託財産留保額(0.1%)が設定されています。

|

| セゾン・バンガード・グローバルバランスファンド 2019年11月末現在 |

『eMAXIS バランス(8資産均等型)』(三菱UFJ国際投信)と『eMAXIS Slim バランス(8資産均等型)』(三菱UFJ国際投信)は世界の株式、債券、REIT(不動産投資信託証券)に分散投資します。

購入時手数料はありません。運用管理費用(年率)は前者が税込0.55%以内、後者が税込0.154%以内です。解約時の信託財産留保額(0.15%)は前者のみ設定されています。

|

| 基本投資割合 |

今回、取り上げた投資信託は為替変動リスクを回避するための為替ヘッジは原則として行いません。信託期間はすべて無期限です。

セゾン・バンガード・グローバルバランスファンドと8資産均等型の実質コスト

|

| 少数第3位未満は四捨五入しています |

運用管理費用(信託報酬)以外に売買委託手数料や有価証券取引税、その他費用(保管費用、監査費用等)を含めたものが実質コストになります。上記の数字は最新の信託報酬率を適用した推計による概算値であることに注意してください。

『セゾン・バンガード・グローバルバランスファンド』の実質コストは低廉ではあるものの、最近の超低コストなバランスファンドに比べると分が悪いようです。

ファンド・オブ・ファンズの『セゾン・バンガード・グローバルバランスファンド』の実質コスト(年率 0.611%±0.020%程度)は第12期(2017年12月12日~2018年12月10日)の運用報告書の1万口当たりの費用明細の信託報酬以外の諸経費を1年相当に改めて、現時点のファンドと投資対象ファンドの信託報酬の合計(概算)を加えています。

信託報酬以外の諸経費 0.001% × (365日 ÷ 第1期の日数 364日)+ 信託報酬の合計(概算)0.610%±0.020% = 0.611%±0.020%程度

『eMAXIS バランス(8資産均等型)』の実質コスト(年率 0.616%)は第8期(2018年1月2日~2019年1月28日)の運用報告書の1万口当たりの費用明細の信託報酬以外の諸経費を1年相当に改めて、現時点の信託報酬率を当てはめています。

信託報酬以外の諸経費 0.066% × (365日 ÷ 第1期の日数 367日)+ 信託報酬 0.55% = 0.616%

『eMAXIS Slim バランス(8資産均等型)』の実質コスト(年率 0.220%)は第2期(2018年4月26日~2019年4月25日)の1万口当たりの費用明細の信託報酬以外の諸経費に現時点の信託報酬率を当てはめています。

信託報酬以外の諸経費 0.066% + 信託報酬 0.154% = 0.220%

セゾン・バンガード・グローバルバランスファンドと8資産均等型の運用実績

下のチャートは『セゾン・バンガード・グローバルバランスファンド』の設定された2007年3月から2019年12月現在までの12年9ヵ月の基準価額の推移(月末ベース)です。リーマン・ショックのあった2008年には大きく下落していますが、その後の踊り場を経て、基準価額は力強く回復しています。

|

| 基準価額の推移 2007年3月末~2019年12月末 過去の実績は将来の成績を保証するものではありません |

eMAXIS バランス(8資産均等型)と比較

下のチャートは後発の『eMAXIS バランス(8資産均等型)』の設定された2011年10月から2019年12月現在までの8年2ヵ月の基準価額の推移(月末ベース)です。比較しやすいよう起点の基準価額を1万円に統一しています。

|

| 基準価額の推移 2011年10月末~2019年12月末 過去の実績は将来の成績を保証するものではありません |

騰落率の比較は下の表の通りです(2019年12月30日現在)。

|

| 2019年12月30日現在 過去の実績は将来の成績を保証するものではありません |

2019年12月30日時点では『セゾン・バンガード・グローバルバランスファンド』の純資産総額は2,000億円を超えています。

リーマン・ショック後の金融緩和の恩恵もあり、後発の『eMAXIS バランス(8資産均等型)』設定来騰落率(8年2ヵ月)はどちらのファンドも極めて好調です。

ただし、今後は世界経済の減速もあり、リスク資産のリターンの低下がささやかれています。

・バンガード「2020年の経済および市場見通し:新たな不透明性の時代」(WEB)

eMAXIS Slim バランス(8資産均等型)と比較

下のチャートは最後発の『eMAXIS Slim バランス(8資産均等型)』の設定された2017年5月9日から2020年1月6日現在までの2年8ヵ月弱の基準価額の推移(日次ベース)です。比較しやすいよう起点の基準価額を1万円に統一しています。

|

| 基準価額の推移 2017年5月9日~2020年1月6日 過去の実績は将来の成績を保証するものではありません |

騰落率の比較は下の表の通りです(2020年1月6日現在)。

調整局面の下落率は2018年10月4日から2019年1月4日までの数字です。

|

| 2020年1月6日現在 過去の実績は将来の成績を保証するものではありません |

新年に入り、中東情勢の緊迫化を受けて株式市場が下落し為替相場も円高に振れたので、純資産総額は幾分目減りしています。

『eMAXIS Slim バランス(8資産均等型)』設定来騰落率(2年8ヵ月弱)では国内REITの好調さもあり、同ファンドが『セゾン・バンガード・グローバルバランスファンド』を若干上回る成績です。

一般的にREITはミドルリスク・ミドルリターンと言われていますが、市場規模が小さいため投資資金の流出入にともなって株式よりも値動きが激しくなる場合があります。

そのためREITを含むバランスファンドは長期で見るとボラティリティ(価格変動の度合い)がやや高めな傾向です。

積立投信の成績(2018年1月~2019年12月)

下の表は、つみたてNISAがスタートした2018年1月から2019年12月現在までの2年間の積立投資の成績をまとめたものです。毎月1日を積立日に設定しています。約定日は『セゾン・バンガード・グローバルバランスファンド』が翌々営業日、『eMAXIS Slim バランス(8資産均等型)』が翌営業日です。1日が休日の場合は後ずれします。

今回は毎月1万円の積立で試算していますが、つみたてNISAでは最大で毎月33,333円(年間40万円)まで積立可能です。

|

| 過去の実績は将来の成績を保証するものではありません |

毎月1万円ずつ積み立てた場合、2019年12月30日現在、24万円の投資額に対して評価額は『セゾン・バンガード・グローバルバランスファンド』が259,191円(+8.00%)、『eMAXIS Slim バランス(8資産均等型)』が262,043万円(+9.18%)です。

セゾン・バンガード・グローバルバランスファンド まとめ

『セゾン・バンガード・グローバルバランスファンド』はコストの低廉さでは最近の超低コストなバランスファンドには及びませんが、純資産総額がおよそ2,000億円規模まで成長するなど金融危機を乗り越えてきた老舗バランスファンドならではの安定感は魅力的です。つみたてNISAのように20年以上の長期投資を前提にするなら、運用途中の不本意なタイミングで投資信託が繰上償還されてしまっては困りますよね。

ライバルの8資産均等型のバランスファンドに比べると、債券比率が半分と保守的な一方、海外資産の比率が高い(国内資産は10%前後)点は注意が必要でしょうか。

8資産均等型の国内資産の比率は4割弱(37.5%)ですから、国内よりも米国を中心とした海外資産に期待したいなら『セゾン・バンガード・グローバルバランスファンド』がふさわしい選択肢の一つになるかもしれませんね。

・NIKKEI STYLE マネー研究所「「107歳まで生きる時代」に必要な投資の心得」(WEB)

・同上「乱気流の今こそ心に 王子直伝、積立投資の極意7カ条」(WEB)

おすすめ記事

『セゾン・バンガード・グローバルバランスファンド』とゆうちょ銀行のつみたてNISAにラインナップされている4資産・6資産・8資産均等型バランスファンドの比較は下の記事を参考にしてください。・ゆうちょ銀行つみたてNISA対象『セゾン・バンガード・グローバルバランスファンド』4資産・6資産・8資産均等型バランスファンドと実績比較・評価

【楽天Kobo】人生100年時代の らくちん投資【電子書籍】[ 渋澤健、中野晴啓、藤野英人 ]

【Amazon】預金バカ 賢い人は銀行預金をやめている【電子書籍】[ 中野晴啓 ]

ブログ村 投資信託

投資信託が話題のブログ

ブログ村 インデックス投資

インデックス投資が話題のブログ

ブログ村 米国株

米国株が話題のブログ

0 件のコメント:

コメントを投稿